今天一早,小米已经正式向香港交易所提交了招股书,这意味着,距离小米成为港股改革后第一家“同股不同权”的上市公司,已经越来越近了。

一位接近小米 IPO 中介方的人士此前对媒体透露,根据目前获知的消息,小米的估值至少为 700 亿美元,上市之后短期内可能会超过 1000 亿美元。

这样一来,小米有望成为香港有史以来最大规模的 IPO,也将成为今年以来全球规模最大的科技新股。

在小米公司董事长雷军的公开信中,他提到,小米是一家以手机、智能硬件和 IoT 平台为核心的互联网公司,这也揭示了小米公司的主要业务结构。

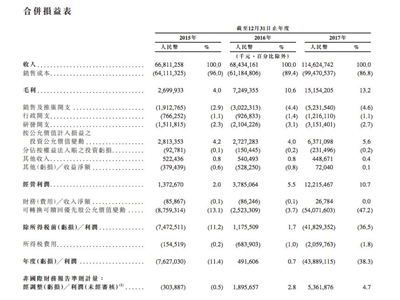

根据已公布的招股书,小米公司在 2017 年的营业收入达到 1146.2 亿元人民币,经营利润为 122.15 亿元,年度亏损 438.9 亿元。

其中,来自智能手机销售的收入为 805.7 亿元,贡献了公司总收入的绝大部分,占比约为 70.3%;IoT 与生活消费产品收入为 234.4 亿元,占比约为 20.5%;互联网服务收入为 98.9 亿元,占比约为 8.6%。

而帮助小米在短短八年间从一家初创公司成长为目前的科技巨无霸新股的,则是小米特有的商业模式。

雷军把这种集硬件、新零售以及互联网服务于一体的特殊商业模式称为“铁人三项”,他指出:

小米不是单纯的硬件公司,而是创新驱动的互联网公司。尽管硬件是我们重要的用户入口,但我们并不期望它成为我们利润的主要来源。我们把设计精良、性能品质出众的产品紧贴硬件成本定价,通过自有或直供的高效线上线下新零售渠道直接交付到用户手中,然后持续为用户提供丰富的互联网服务。

目前来看,硬件产品的确仍然是小米公司最主要的收入来源,智能手机和 IoT 及生活消费产品共同为公司贡献了九成以上的营业收入。

对硬件产品销售的强烈依赖具有很大的风险性。除了日益激烈的国内外市场竞争之外,小米追求极致性价比的策略,也意味着其要不断降低硬件产品的利润率。雷军曾对外承诺,从 2018 年起,小米每年的整体硬件业务综合净利率不会超过 5%;如有超出部分,将全部回馈给用户。

而在行业内的普遍观点看来,想要把硬件产品的净利率压缩到 5% 以下,其实是非常困难的。

相比大家关注的生产成本,雷军所选择的策略,是将成本压缩放到运营、交易等环节中去,“推动一场深刻的商业效率革命。”这一方面体现在用户的获取和触达上,另一方面也反映在小米多样化的运营和销售渠道上。

“为发烧而生”一直是小米所遵循的一个价值观,从诞生之初,在产品设计上创造极致的用户体验即是小米迅速扩大影响力的一个重要方式。

根据小米公布的数据,截至 2018 年 3 月,小米旗下的 MIUI 月活跃用户数已经达到约 1.9 亿,其中拥有 5 个以上非智能手机或笔记本电脑的小米互联产品的“米粉”超过 140 万。

这些忠诚度极高的“米粉”,一方面为公司贡献了硬件产品的销售额,另一方面也提供了丰富可观的用户数据,成为小米重要的“资产”,也便于进一步变现。

除此之外,已经连接了超过 90 家企业的小米生态链,也是小米模式生命力的重要来源。围绕核心的智能手机,小米生态链已经形成了包括手机配件、智能硬件、生活消费产品在内的三层产品矩阵,更丰富的 SKU 和统一的品牌价值帮助小米和生态链企业获得了“共赢”。

有关小米 IPO 的其他信息,我们将在之后进一步跟进。

(摘录自:爱范儿)